中小企業における事業承継は、かつては株式の贈与・売却といった株式移転によることが一般的でした。

しかし、株式移転による事業承継では、後継者が多額の自己資金を用意する必要があったり、後継者が不適格でもやり直しが効かない等と言った問題もあります。

このような問題を回避するために、近年では株式移転ではなく、家族信託を活用して事業承継を行うケースも増えています。

ここでは、株式移転による事業承継、家族信託による事業承継について、それぞれそのメリットや注意点を説明します。

このページの目次

株式移転による事業承継

事業承継の方法として、現経営者が所有している株式を後継者に売却・贈与することで、後継者に株式を取得させ、経営権を引き継ぐ方法が考えられます。

株式移転による事業承継の注意点

株式移転による事業承継の注意点として、

- 後継者が多額の自己資金を用意する必要があること

- 後継者が不適格でもやり直しが効かないこと

- 後継者が遺留分を請求されるおそれがあること

が挙げられます。

注意点➀ 後継者が多額の自己資金を用意する必要がある

現経営者が所有している株式を後継者に売却する場合、当然、買い手側の後継者には株式を買い取るだけの自己資金が必要になります。

利益の出ている会社であれば、会社の価値が数百万円~数千万円となることも珍しくありません。この場合、その経営権を確保できるだけの株式を取得するためには膨大な自己資金が必要となります。

資金が足りない場合には金融機関から融資を受けることも考えられますが、利息の負担が生じます。

また、後継者に株式を贈与する場合、これを受け取る後継者に、株式の価値に応じた贈与税や相続税がかかることになります。

会社の価値が数百万円~数千万円となれば、その経営権を確保できるだけの株式を贈与すると、これを受け取る後継者には膨大な贈与税・相続税がかかることになります。

「暦年贈与」と呼ばれる年間110万円までの非課税枠を用いて贈与することも考えられますが、これも会社の価値によっては相当に長い期間を必要とします。

ただし、後述の「事業承継税制」を用いることで、一定の要件のもと、贈与税や相続税の納税の猶予・免除を受けられる場合があります。

注意点② 後継者が不適格でもやり直しが効かない

株式移転による事業承継の場合、事業承継後に後継者が不適格であったことが判明してもやり直しが効かない点にも注意が必要です。

株式を贈与・売却して実際に後継者に経営を任せた後、後継者が不適格であると気付いたとしても、容易にやり直すことはできません。後継者が株式の返還・買い戻しに応じてくれれば良いのですが、そうでなければ一度移転した経営権を取り戻すことは出来なくなってしまいます。

そのため、株式移転によって事業承継を行う場合、事前に本人の適性を十分に見極めた上で、株式を譲渡する必要があります。

注意点③ 後継者が遺留分を請求されるおそれがある

現経営者の財産のうち株式が大きな割合を占める場合には、株式の贈与によって現経営者の相続人の遺留分(相続人の遺産に対する最低限度の取り分)を侵害してしまうことが考えられます。

この場合、現経営者が亡くなった後、株式を贈与された後継者は、相続人から遺留分を請求されてしまう可能性があります。

万が一、後継者が遺留分を支払えないために株式を手放すことになれば、本末転倒な結果になってしまいます。

遺留分を請求されないよう、請求されても支払う余力を持たせられるよう、予め対策を考えておく必要があります。

株式移転による事業承継のメリット~事業承継税制が活用できる

株式移転による事業承継の場合、一定の要件を満たせば、事業承継税制によって贈与税や相続税の納税の猶予・免除を受けることが出来ます。

- 会社が中小企業に該当すること

- 先代経営者が筆頭株主であり、会社の代表者を経験したことがあること

- 後継者が代表者となっており、贈与を受けることで筆頭株主となること

- 後継者が5年間、株式を保有し続け会社の代表者であり続けること

- 5年間、会社の雇用の8割を維持すること

等の要件を満たすことで、後継者が事業を継続し続ける限り納税が猶予され、将来さらに次の後継者に事業承継した際には、猶予されている贈与税や相続税の納税が免除されます。

家族信託による事業承継の場合は事業承継税制を併用することはできません。

事業承継税制を活用することができるのは、株式移転による事業承継の大きなメリットと言えます。

家族信託による事業承継

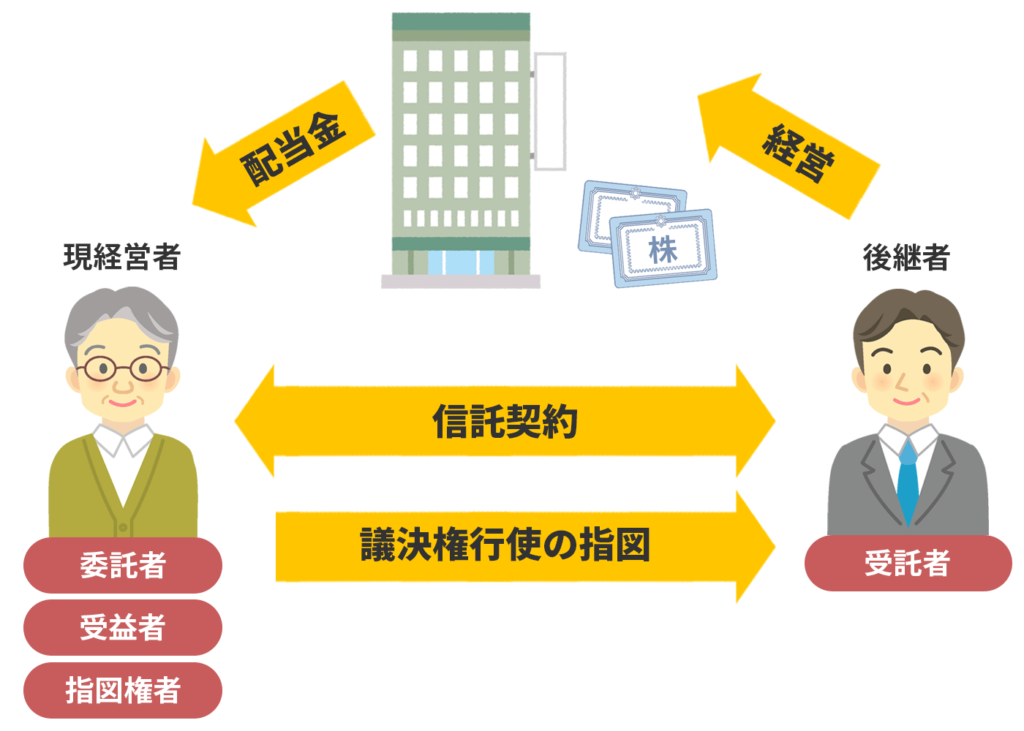

事業承継の方法として、家族信託の活用により、後継者に事業の経営権を引き継ぎつつ、現経営者もある程度経営に関与しながら後継者の適格性を確認する方法が考えられます。

本件の事例では、例えば次のように家族信託を設定することが考えられます。

- 委託者 兼 受益者 兼 指図権者 本人(現経営者)

- 受託者 後継者

- 信託財産 自社株式

家族信託による事業承継のメリット

家族信託による事業承継のメリットとして、

- 後継者が多額の自己資金を必要としないこと

- 現経営者が経営に関わり続けられること

- 後継者が不適格だった場合にやり直しが効くこと

- 次世代以降の後継者を決めることができること

が挙げられます。

メリット➀ 後継者が多額の自己資金を必要としない

家族信託による事業承継であれば、株式の売買を伴わないため、後継者が会社の価値に応じた自己資金を準備する必要がありません。

また、現経営者を株式の委託者兼受益者、後継者を受託者とする場合、株式の形式的な所有権は後継者に移転しますが、会社から利益を受ける権利は現経営者のままとなります。

そのため、贈与にもあたらず贈与税も発生しません(※)。

家族信託による事業承継であれば、後継者に多額の自己資金を必要とせずに、経営権を引き継ぐことが可能となります。

※受益者を現経営者以外に設定する場合には、現経営者から受益者に対して受益権の生前贈与があったことになり、受益者に対して贈与税が課税されます。

メリット② 現経営者が経営に関わり続けられる

株式移転による事業承継の場合、事業承継により会社を経営する権利は後継者に移転し、現経営者は経営から退くことになります。

一方で、家族信託による事業承継の場合、指図権者という受託者に信託財産の管理や処分等の指図ができる権利を持つ者を定めることができます。

現経営者を委託者兼指図権者とすることで、現経営者は後継者に対して議決権の行使についての指図ができるようになり、引き続き会社の経営に関わり続けることができます。

メリット③ 後継者が不適格だった場合にやり直しが効く

家族信託による事業承継の場合、委託者の判断によって信託契約を解除することが出来るように定めておくことが可能です。

仮に一度定めた後継者が不適格だった場合でも、信託契約を解除し、新たな後継者と信託契約を締結することで、事業承継のやり直しをすることが可能となります。

メリット④ 次世代以降の後継者を決めることができる

家族信託による事業承継の場合、後継者がなくなった場合の次世代の後継者についても、予め委託者が決めておくことができます。

株式移転によって事業を承継した場合は、その後継者が死亡した際に株式が相続されることになり、後継者の夫・妻やその兄弟など、思いもよらない人が事業を承継することになる可能性があります。また、後継者が株式を第三者に譲渡してしまう可能性も考えられます。

家族信託による事業承継であれば、「現経営者の直系血族に、受益権を代々承継させる。」などと信託内容に含めておくことで、次世代以降の後継者を指定しておくことも可能になります。

家族信託による事業承継の注意点

注意点➀ 現経営者の死亡時には相続税が発生する

家族信託を利用した事業承継では、現経営者を第一受益者、後継者を第二受益者として、現経営者の死亡により次の受益者を後継者とするスキームが一般的です。

この場合には、現経営者の相続時において、後継者が取得する株式の受益権が相続税の課税対象になります。

そのため、後継者は現経営者の相続が発生するまでの間に、相続税の支払いに備える必要があります。

注意点② 事業承継税制による納税の猶予・免除は受けられない

株式移転による事業承継の場合、一定の要件を満たせば、事業承継税制によって贈与税や相続税の納税の猶予・免除を受けることが出来ます。

しかし、家族信託による事業承継の場合、事業承継税制を併用することはできず、相続税の納税の猶予・免除を受けることは出来ません。

事業承継税制を活用したい場合には、株式移転による事業承継を検討する必要があります。

注意点③ 後継者が遺留分を請求されるおそれがある

株式移転による事業承継の場合と同様に、現経営者の財産のうち株式が大きな割合を占める場合には、現経営者が亡くなった後、後継者が相続人から遺留分を請求されてしまう可能性があります。

遺留分を請求されないよう、請求されても支払える余力を持たせられるよう、予め対策を考えておく必要があります。

事業承継にお悩みの場合は弁護士にご相談ください

家族信託を利用すると、株式移転とは異なる柔軟な事業承継を行うことが可能になる一方で、事業承継税制を利用できないなどのデメリットもあります。

そのため、株式移転と家族信託のどちらの方法で事業承継を行うべきかは、専門家のアドバイスを受けながら、適切な方法を選択する必要があります。

当事務所では、事業承継に関する初回相談は無料でお受けしております。お困りの方はお気軽にご相談ください。