認知症によって判断能力が低下したり失われてしまうと、預貯金の引き出し、定期預金の解約、自宅の売却など、自分の財産を自分で管理・処分することができなくなってしまいます。

たとえ家族であっても、認知症になった親の財産を代わりに管理したり処分することはできず、資産が凍結されてしまう可能性があります。

このような資産が凍結されるリスクを回避するためには、本人が元気で十分に判断能力があるうちに、あらかじめ対策を講じておくことが大切です。

ここでは、家族信託の活用による親・家族の認知症対策についてご説明します。

このページの目次

相談事例

父が数年前に亡くなり、母は現在一人暮らしをしています。

母は最近、認知症による物忘れのため生活に不便が出ているようで、このまま認知症がひどくなるようであれば介護施設に入所したいと考えているようです。

介護施設に入所する場合、自宅不動産を売却して入居費用にあて、残りは私たちの子の教育資金にあててよいと言ってくれています。

今後、母の認知症が進んだ場合に、母が不動産を売却することができるか不安ですが、息子である私が代わりに手続きをしてあげることはできますでしょうか。

また、そういった場合に備えて、現在とるべき対策はあるでしょうか。

認知症による資産凍結のリスク

認知症などにより本人の判断能力が不十分となったとしても、原則として家族が本人に代わって契約行為を行うことはできません。本人がもともと希望していたことであっても、家族が本人に代わって不動産を売却するなど、本人の財産を管理・処分することはできないのです。

そのため、認知症により自分で財産の管理ができなくなると、預金の引き出し・定期預金の解約・自宅の売却などをすることができなくなり、資産凍結のリスクが生じます。

家族が本人に代わってこのような財産の管理・処分を行うためには、あらかじめ家族信託を設定したり、判断能力が不十分となった後に成年後見の申し立てを行う必要があります。

家族信託の活用

家族信託を活用することで、家族に収益物件の管理処分権限を与え、将来のリフォームや建替え、売却なども含めて、家族に管理を任せることが可能となります。

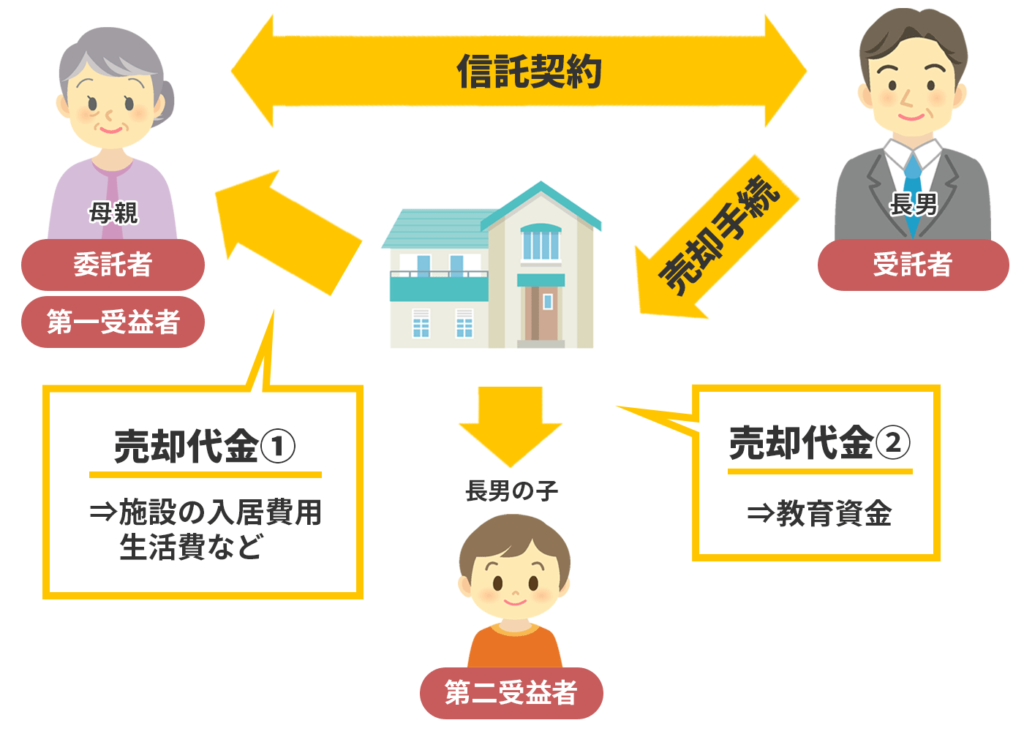

本件の事例では、例えば次のように家族信託を設定することが考えられます。

委託者兼第一受益者 :母親

第二受益者 :長男の子

受託者 :長男

これにより、受託者である長男は、母親に代わって自宅不動産の管理を行い、信託の範囲内で建物の修繕や建替え、売却を行うことが可能となります。

不動産の売却代金から第一受益者である母親の介護施設への入居費用や生活費を支出し、残った金員を第二受益者である長男の子の教育資金に充てることができます。

このように、あらかじめ家族信託によって家族に財産の管理処分権限を委託することで、判断能力の低下・喪失による財産の凍結リスクを回避することができます。

成年後見制度による認知症対策

判断能力が不十分な人の財産管理を支援する制度の1つとして、成年後見制度があります。

本人の判断能力が不十分となった場合、家庭裁判所に申立てを行い、家族が成年後見人等に選任されることで、本人に代わって財産の管理、本人の監護を行うことができるようになります。

しかし、成年後見制度では、自宅不動産の売却が、本人の監護のために本当に必要かどうか家庭裁判所に判断されることになります。

裁判所の判断によっては、こういった行為は必要と認められないケースも考えられます。

また、成年後見制度は本人の財産の維持・管理を目的としており、本人の財産を第三者に贈与することは原則として認められません。

そのため、本件のように不動産の売却代金から家族の教育資金を捻出したいという場合には、成年後見制度では希望を叶えられないということになります。

更に、成年後見制度を利用する場合、申立てから成年後見人が選任されるまで数か月程度の時間を必要とします。

そのため、本人の判断能力が失われてから家族が後見人に就任するまでの間、不動産の売却を進めることができないというデメリットもあります。

そのため、本件のようなケースでは、事後的に成年後見制度を利用するよりも、事前に家族信託による対策を行う方が良いでしょう。